Обзор финансового рынка России за период 31 июля -

6 августа 2000 г.

Общеэкономические новости.

Денежная масса (М2) в России увеличилась в первом полугодии 2000 года на 26.6% до 892.2 млрд. руб.

Государственный таможенный комитет РФ (ГТК) перевыполнил на 5.2% плановое задание по сбору таможенных платежей в июле 2000 года, установленное Минфином России.

Золотовалютные резервы РФ в период с 21 по 28 июля 2000 г. увеличились на 0.9% до 23.2 млрд долл.

Вице-премьер Христенко сообщил об увеличении с сентября экспортных пошли на нефтепродукты - на мазут с 12 до 20 евро за тонну, на дизтопливо - с 15 до 25 евро. Такими мерами правительство пытается простимулировать поставки нефтепродуктов на внутренний рынок, где осенью традиционно ощущается дефицит топлива.

Профицит федерального бюджета в январе-июле 2000 г. составил 66.65 млрд руб. или 1.92% ВВП.

Профицит федерального бюджета в июле 2000 г. составил 16.04 млрд руб. или 3.16% ВВП.

По расчётам Госкомстата, инфляция в России в июле составила 1.8%.

Агентство S&P объявило о новых повышениях рейтингов. На сей раз Санкт-Петербургу поднят долгосрочный и основной долговой рейтинг с уровня ССС+ до В-.

Фондовый рынок.

Новая неделя на российском фондовом рынке началась с мощного подъёма котировок, причём локомотивом роста выступили акции РАО ЕЭС. Основной причиной повышенного спроса на эти бумаги стала позиция государства по вопросу подготовки к внеочередному собранию акционеров. Её ещё в конце прошлой недели озвучил председатель Совета директоров А. Волошин. Он заявил на встрече с акционерами, что государство не может голосовать по выдвинутым предложениям, так как ряд из них противоречит законодательству. Акционеры в частности требовали внесения изменений в устав, запрет реорганизации компании без одобрения 3/4 акционеров, рассмотрения вопроса об отстранении от занимаемой должности Чубайса. Таким образом, занятая государством позиция может рассматриваться как поддержка Чубайса. Сама идея проведения внеочередного собрания акционеров остаётся, но решено согласовать позиции, что потребует как минимум месяца. Таким образом в "деле РАО ЕЭС" вновь наступает затишье, и до осени громких скандалов быть не должно.

По итогам вторника индекс РТС вырос на 3.2%, дневные объёмы составили $35.5млн , что является максимальным значением с начала апреля. Это позволило говорить о появлении иностранных заказов, и в общем-то последние события действительно дают повод говорить о кардинальном переломе рыночных настроений.

В среду торги на рынке открылись на уровнях предыдущего дня, но уже через час начался новый рывок наверх. Пыл быков охладило выступление заместителя председателя счётной палаты Болдырева на радио "Эхо Москвы". Последний заявил, что Счётная палата начинает проверку Газпрома, а также продолжит старые дела по РАО ЕЭС и Норникелю. Позднее председатель Счётной палаты Степашин подтвердил намерение проверит Газпром, но отметил, что произойдёт это к концу года, а проверка будет носить плановый характер. Совершенно очевидно, что падение акций, последовавшее вслед за выступлением Болдырева носило спекулятивный характер. Осознав это, трейдеры уже после закрытия торгов начали агрессивные покупки и котировки РАО ЕЭС подскочили до 15 центов. Вчера же стало ясно, что внеочередной собрание акционеров РАО ЕЭС не состоится. Те 18% поданных заявок, о которых говорил Чубайс, оказались ошибкой. На самом деле с требованием созыва собрания выступило лишь 6% акционеров, что недостаточно для проведения собрания.

|

Татнефть (+5.6%), на 15% в очередной раз подорожал ЮКОС.

Лидеры повышения |

|

| "Колэнерго" | 82.93% |

| "Электросвязь Московской обл" | 50.50% |

| "Юкос" | 45.41% |

| "Таганрогский металлургический завод" | 42.50% |

| "Кузбассэнерго" | 31.03% |

| "Красный котельщик" | 27.27% |

| "Норильский никель", привилегированные | 27.14% |

ОАО “Электросвязь” Московской

области (Электросвязь МО)– третий по величине

оператор связи в России. У компании 1.2 млн линий, в

обслуживаемом ею регионе проживает 6.5 млн

человек. От 80 тыс. до 1 млн линий приходится на

“зеленую зону” Москвы.

Темпы роста Электросвязи МО обещают быть выше,

чем в среднем по сектору, чему будут

способствовать высокий спрос на установку

телефонов, довольно низкие тарифы, ожидаемое

устранение субсидирования и рост трафика

дальней связи.

Кроме того, начавшаяся смена руководства должна

благотворно сказаться на деятельности Компании.

ОАО “Связьинвест” намерен повысить качество

управления Электросвязь МО, прежде чем

приступить к дорогостоящей программе

модернизации ее сети.

По мнению специалистов ИК “Тройка-Диалог” акции

ОАО “Электросвязь” Московской области

недооценены по сравнению с акциями других

предприятий отрасли.

Столь существенный рост "Юкоса" может быть связан с рядом позитивных новостей связанных с компанией:

фактом участия компании учреждении "Каспийской нефтяной компании"

получением разрешения Министерства по антимонопольной политике и поддержке предпринимательства на приобретение до 100 процентов акций уставного капитала нефтяной компании ОНАКО

объявление о финансовых показателях 1999 года по US GAAP, аудированных PricewaterhouseCoopers. Данные свидетельствуют о существенном улучшении ситуации в компании: выручка выросла на 74% с 2,4 млрд. долл. в 1998 году до 4,177 млрд. долл. в 1999 году. Чистая прибыль 1999 года составила 1,152 млрд. долл. против убытка в 640 млн. долл. в 1998 году. Частично улучшение финансового положения компании объясняется поглощением во второй половине 1999 года ВНК и ее добывающего предприятия – Томскнефть, частично – повышением цен на нефть и снижением валютной себестоимости в результате девальвации рубля. Обнародование результатов по US GAAP, а также значительные дивидендные выплаты, планы выпуска ADR свидетельствуют о готовности нефтяной компании № 2 в России по уровню добычи пойти на серьезное улучшение своей репутации на рынке капиталов.

Что касается Таганрогского металлургического завода то подобный рост может быть вызван обнародованием данных о результатах хозяйственной деятельности. Как заявил генеральный директор ОАО "ТагМет" Сергей Бидаш, в 1 половине 2000 года завод получил почти 670 млн. рублей прибыли от реализации труб, что в 4 раза превышает этот показатель за аналогичный период 1999 года. Ситуация на предприятии зависит от положения в нефтедобывающей промышленности, которая, в свою очередь, чутко реагирует на колебания мировых цен на нефть.

Лидеры понижения |

|

| "Славнефть-Ярославнефтеоргсинтез" | -55.93% |

| "Авиастар" | -41.10% |

| "Тюменьтелеком" | -37.50% |

| "Петмол" | -25% |

Корпоративные новости Санкт-Петербурга.

ОАО "Ленэнерго" начало поэтапные отключения от энергоснабжения предприятий и организаций Санкт-Петербурга.

ОАО "Ленэнерго" начало поэтапные отключения от энергоснабжения предприятий и организаций Санкт-Петербурга, имеющих задолженность по оплате за поставленную энерги.Всего планируется обесточить 324 предприятия и организации Санкт-Петербурга. 1 августа отключено более 10 предприятий, в том числе Завод слоистых пластиков и три шахты тоннельного отряда "Метростроя". 2 августа "Ленэнерго" планирует отключить Академию холода и пищевых продуктов, Лесотехническую академию, Гидрометеорологический институт и три колледжа. Одновременно, в Петербурге продолжает действовать режим договорных ограничений электроэнергии для предприятий. Сразу же после начала отключений неплательщики приступили к оплате долгов. "Ленинградский металлический завод" уже составил график реструктуризации долга в размере 10,6 млн. рублей и выплатил его часть. Об этом сообщает пресс-служба ОАО "Ленэнерго".

ОАО "Петербургская телефонная сеть" начало выплату дивидендов за 1999 годОАО "Петербургская телефонная сеть" выплатит дивиденды по итогам 1999 года в размере 0.012 руб. на 1 обыкновенную акцию и 0.079 руб. на 1 привилегированную акцию. Выплата дивидендов будет происходить в денежной форме, начиная с 1 августа 2000 года. Такое решение было принято на годовом собрании акционеров 9 июня. Дата составления списка акционеров ОАО "Петербургская телефонная сеть", имеющих право на получение дивидендов, - 20 апреля 2000 года.

Размещение ADR первого уровня ОАО "Ленэнерго" начнется осенью этого года.

Размещение ADR первого уровня ОАО "Ленэнерго" начнется осенью этого года. Об этом на встрече с журналистами сообщил начальник управления по работе с акционерами и инвесторами Джеймс Герсон. Он отметил, что 24-25 июля в Лондоне Ленэнерго при поддержке английской брокерской компании "Брансвик Варбург" провело road-show перед размещением ADR. Как сообщил Д.Герсон, в Лондоне прошли многочисленные деловые встречи и консультации с руководителями и аналитиками инвестиционных фондов и финансовых институтов. В них участвовали представители "Дойче Ассет Менеджмент", "Морган Стэнли", "УБС Варбург", "Гартмур", "АИГ Глобал Инвестмент Корпорашион", "Баринг Ассет Менеджмент", "Капитал Интернашионал", "Мур Капитал", "Флемингс Инвестмент Менеджмент", "Голдмен Сакс Ассет Менеджмент", "Фиделити Инвестмент", "Риджент". По словам Д.Герсона, осенью презентация ADR ОАО "Ленэнерго" пройдет также в Нью-Йорке. Д.Герсон сообщил, что объем выпуска депозитарных расписок может составить около 11% акций Ленэнерго. Размещением депозитарных расписок петербургской энергетической компании будет заниматься Bank of New York. Напомним, что банк уже конвертировал в неспонсируемые ADR 6.17% акций "Ленэнерго". По словам Д. Герсона прогнозировать стоимость ADR можно будет после того, как как будет окончательно решена судьба программы реструктуризации РАО "ЕЭС России". Кроме того на прошлой неделе по инициативе иностранного акционера "Ленэнерго" - компании E.ON.Energie, созданной недавно в результате слияния Preussen Elektra AG и Bayernwerk AG, - было принято решение реформировать также и петербургскую энергосистему, программа реструктуризации которой будет представлена руководством через 3 месяца.

ОАО "Санкт-Петербург Телеком" начала с 1 августа тестовую эксплуатацию системы сотовой сети стандарта CDMA.

ОАО "Санкт-Петербург Телеком",

предоставляющее в Санкт-Петербурге услуги

сотовой связи в стандарте AMPS/NAMPS под торговой

маркой FORA Communications, начала с 1 августа тестовую

эксплуатацию системы сотовой сети стандарта CDMA.

С 1 сентября 2000 г услуги сети CDMA будут

предоставляться за плату абонентам. Новая

сотовая сеть CDMA будет развиваться параллельно с

сетью стандарта N-AMPS, которую FORA Communications

эксплуатирует с середины 1994 года.

В настоящее время сеть стандарта CDMA, которую

развернула FORA, состоит из коммутатора и шести

базовых станций производства американской

корпорации Motorola. В качестве стационарного

телефона избрана модель американской фирмы Qualcomm.

В 2001 г FORA планирует увеличить емкость сети CDMA в 2

раза.

Лицензия FORA на работу в стандарте CDMA

предусматривает предоставление услуг с

фиксированным доступом. Несмотря на

превосходство характеристик и потенциальных

возможностей сети CDMA, FORA предложит ее абонентам

низкие тарифы на эфирное время, сравнимые с ее

тарифами в сети AMPS. Первоначальный платеж будет

складываться из стоимости радиотелефона в

комплекте аксессуарами и стоимости подключения

к сети, а также стоимости приобретаемого

эфирного времени и, возможно, абонентской платы.

Окончательно тарифная политика компании по

услугам CDMA будет сформирована к середине

августа.

Компания FORA Communications, работающая в стандарте

AMPS/NAMPS- 800 МГц, объединяет 2-х сотовых операторов

связи - ОАО "Санкт-Петербург Телеком",

действующего в Санкт-Петербурге, и ОАО

"Облком", действующего в Ленинградской

области. Об этом сообщают "Коммуникации

Северо-Запада".

Арбитражный суд Санкт-Петербурга и Ленинградской области частично удовлетворил иск Государственного унитарного предприятия "ТЭК Санкт-Петербурга" к ОАО "Ленэнерго".

Арбитражный суд Санкт-Петербурга и Ленинградской области частично удовлетворил иск Государственного унитарного предприятия "ТЭК Санкт-Петербурга" к ОАО "Ленэнерго" о погашении задолженности в размере 470 млн. руб. за транспортировку теплоносителя по муниципальным инженерным коммуникациям. ОАО “Ленэнерго” намерено обжаловать решение суда. По информации газеты “Деловой Петербург”, долг ГУП “ТЭК Санкт-Петербурга” перед ОАО “Ленэнерго” за поставленную электроэнергию составляет почти 350 млн. руб.

В 1 полугодии 2000 года ОАО "Санкт-Петербургский междугородный международный телефон" увеличило чистую прибыль на 33.86% до 163.3 млн.

По данным предоставленным эмитентом, в 1 полугодии 2000 года ОАО "Санкт-Петербургский междугородный международный телефон" увеличило чистую прибыль на 33.86% до 163.3 млн. руб. (против 122 млн. руб. за аналогичный период 1999 года). Балансовая прибыль ОАО "СПб ММТ" за полугодие возросла по сравнению с соответствующим периодом прошлого года на 27% до 231.2 млн. руб. (против 182.4 млн. руб. в 1 полугодии 1999 года). Выручка от реализации составила 829 млн. руб., себестоимость 581.9 млн. руб., прибыль от продаж выросла до 238.3 млн. руб. (против 183.5 млн. руб. в 1 полугодии 1999 года). Долгосрочная дебиторская задолженность на 1 июля составила 39.7 млн. руб. (на 1 января отсутствовала), краткосрочная дебиторская задолженность уменьшилась до 285.5 млн. руб. (на начало года - 300.3 млн. руб.), кредиторская задолженность увеличилась со 104.3 млн. руб. до 109.5 млн. руб.

|

Вексельный рынок.

Активность в секторе финансовых векселей по-прежнему остается невысокой. Значительных изменений в ценовой конъюнктуре этого сегмента вексельного рынка не отмечается. Подобное снижение активности в летний период вполне закономерно, наступает пора массовых отпусков. При этом в отпуска уходят не только трейдеры, но и, что более ощутимо, руководство компаний, предприятий, организаций, так что решение "глобальных" вопросов переносится на осень. По оценкам операторов, объемы торгов в летний период снижаются до одной трети от состояния в другие месяцы года.

Уровень доходности наиболее привлекательных банковских векселей значительно не изменился. Уровень котировок ноябрьских векселей "Собинбанка" составляет 23-24% годовых, бумаги "МДМ-Банка" с аналогичным сроком погашения котируются под 22% годовых. Бумаги "Башкредитбанка" со сроком погашения в феврале 2001 г. котируются под 25-26% годовых.

По-прежнему наиболее привлекательными корпоративными товарными векселями остаются бумаги "Межрегионгаза". Уже на протяжении нескольких месяцев они занимают это лидирующее положение по уровню спроса среди корпоративных товарных векселей. За последние пару недель котировки этих бумаг существенно не изменялись, в среднем колебание цены не превышало 1%. Сейчас бумаги "Межрегионгаза" со сроком погашения в 2001 г. котируются на уровне 56-56,5% от номинала, а с погашением в 2002 г. - 55,5-56%. Ситуация в этом сегменте рынка пока остается без изменений, развиваясь с учетом закономерности обращения корпоративных товарных векселей. В начале месяца прием векселей в оплату за поставляемый газ прекращается, что приводит к перевесу предложения над спросом. При этом вполне вероятна некоторая корректировка цены в сторону снижения. В целом рынок данных бумаг имеет долгосрочную перспективу своего развития. По всей видимости, эмитент будет продолжать практику эмиссии векселей, выписывая их в оплату осуществляемых для него поставок и работ.

Бумаги энергетического комплекса практически не пользуются спросом у операторов. Если быть более точными, у потребителей электроэнергии. Отключение потребителей от сети уже не является нонсенсом. Критическое состояние отрасли вынуждает энергетиков существенно сократить прием денежных суррогатов и перейти на отпуск электроэнергии только за "живые" деньги. Хотя возможность реализации данных бумаг еще сохраняется, в противном бы случае спрос на них совсем пропал.

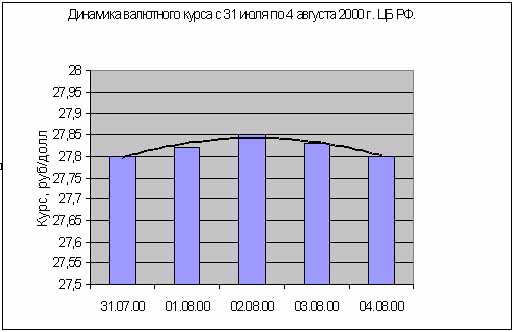

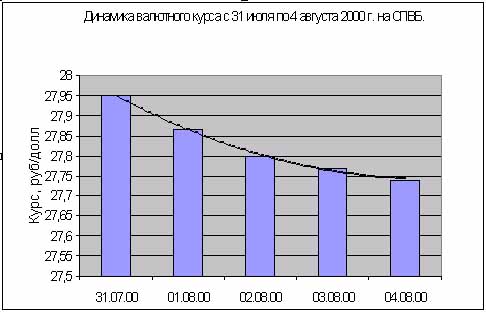

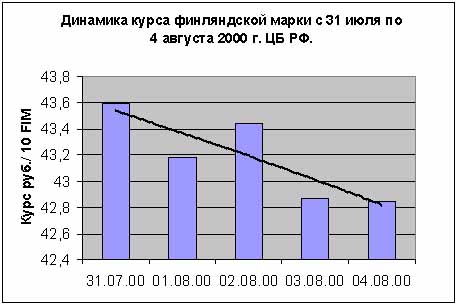

Валютный рынок

На валютном рынке все ожидали смену настроений участников, и она, естественно, произошла. ЦБ РФ позволил валютным спекулянтам отыграть так называемый «конец месяца». И после того как ЦБ дал понять, что настроен на снижение курса доллара, повышательное «ралли» на валютном рынке завершилось. И, несмотря на то что остатки на корсчетах очень высоки, а ставки на рублевом «межбанке» после кратковременного роста вернулись на привычный уровень, желание покупать доллары у участников рынка сразу пропало. ЦБ же вновь пришлось удерживать доллар от сильного падения.

В среду по итогам ЕТС курс рубля укрепился на 2 копейки - впервые за несколько предыдущих дней резкого роста доллара. Центробанк ограничил возможный рост котировок заявкой на продажу на уровне 27.835, с самого утра давая понять, что настроен на снижение курса доллара. Однако в течение сессии ему пришлось даже встать на поддержку доллара, покупая валюту сначала по 27.819, а затем 27.822, так как активность покупателей была минимальна.

|

Курс рубля к доллару США в четверг продолжил плавный рост, (экспортная выручка снова давит на курс) поднявшись на единой торговой сессии еще на 3 копейки до уровня 27.7950 расчетами today. На межбанковском рынке торговля расчетами tomorrow проходила по котировкам 27.78/27.79 руб. После волнений предыдущих дней ситуация на валютном рынке полностью успокоилась, а активность торговли снизилась. Так, объем сделок на ЕТС составил в четверг всего 100 млн. долл., что примерно в полтора раза ниже среднего показателя. Спекуляции фактически прекратились, чего, собственно, и добивался ЦБ своими манипуляциями рынком.

В итоге, серьезных изменений ситуации на рынке не произошло. ЦБ РФ в очередной раз "развел" спекулянтов на валютном рынке, не только не дав значительно снизить курс рубля, но и вывел часть рублевой массы из обращения (по состоянию на 31 июля объем денежной базы составил 417,3 млрд. руб., что на 4,1 млрд. руб. ниже, чем неделю назад). Остатки на корсчетах банков по-прежнему велики – 80-90 млрд. руб., ставки по «сверхкоротким» рублевым кредитам минимальны – 2-4% годовых, а «коротких» финансовых инструментов нет (последний аукцион по 3-месячным ГКО – это капля в море). Таким образом, если банки не найдут способы применения огромной массы скопившихся у них свободных рублей, то угроза дестабилизации валютного рынка может стать реальной. Остается надеяться лишь на то, что наметившийся рост на рынке акций оттянет часть «лишних» ресурсов, или правительство найдет способ заставить банки кредитовать реальный сектор.

Так или иначе, рынок вернулся в то состояние, в котором он находился в начале июля. Курс начал снижаться по 2-3 коп., и, как считают специалисты, такая тенденция на рынке сохранится до конца августа. По крайней мере, в скором времени доллар вполне может достичь уровней 27,50-27,60 руб., от которых он оттолкнулся в конце июля.

По итогам прошедшей недели суммарный недельный оборот на ЕТС вновь снизился и составил лишь 630 млн. долл., хотя объем сделок на дневной сессии остался высоким – чуть менее 900 млн. долл.

|

|

Рынок госбумаг

ОФЗ

Важнейшим событием на рынке рублевых госбумаг в последние дни стал аукцион по ГКО. И последний аукцион на рынке ГКО-ОФЗ вполне можно назвать очередной победой Минфина, хотя при сложившейся конъюнктуре финансового рынка другого и не могло быть.

На состоявшемся 2 августа аукционе по размещению очередного выпуска ГКО №21142 (с погашением 1 ноября 2000 г.) Минфину удалось разместить практически весь заявленный объем - более 99,5%. В условиях дефицита краткосрочных финансовых инструментов на аукционе спрос по номиналу в 1,5 раза превысил объем предложения, так что Минфину удалось провести размещение по приемлемым для него ставкам. В преддверии аукциона представители эмитента заявили, что доходность нового 3-месячного выпуска не превысит 13% годовых. И в результате доходность по цене отсечения составила 11,77%, по средневзвешенной цене – 11,43% годовых.

Таким образом, Минфину удалось привлечь с помощью состоявшегося размещения немногим менее 3,389 млрд. руб. из заявленного объема в 3,5 млрд.

Удачно проведенный аукцион, восстановление прежней тенденции укрепления рубля на валютном рынке спровоцировали новый этап роста котировок на рынке госбумаг. Причем, на этот раз особенно заметным он стал в секторе ОФЗ с относительно длительным сроком обращения. В результате чего доходность «длинных» выпусков опустилась до уровня 25-26%.

Параллельно с укреплением курса рубля на валютном рынке в четверг на рынке ГКО-ОФЗ продолжилась тенденция общего роста котировок, выросли и объемные показатели. Тем не менее, появление высокого спроса в достаточной степени могло быть связано с остатками в системе свободных средств после проведения в среду аукциона по размещению 91-дневного выпуска ГКО. Тогда спрос составил по деньгам 5.542 млрд. руб., а размещено было 3.389 млрд. руб. Разница составляет 2.153 млрд. руб., и сумма средств в системе по сравнению со вторником (в дни проведения аукциона сумма средств в системе обычно не дается) увеличилась на сравнимую величину (2.346 млрд. руб.). Таким образом, после того, как данный фактор роста себя исчерпает, на рынке с высокой вероятностью может осуществиться коррекция.

Размещенный в среду выпуск ГКО 21142, на вторичных торгах в четверг торговался уже с доходностью 9.55%, что на 1.88% ниже средневзвешенной доходности, сложившейся на аукционе. Доходность коротких бумаг со срочностью менее одного года в среднем снизилась на 0.62%. Доходность самых коротких бумаг - ОФЗ-ПД с погашением в сентябре, октябре и январе также снизилась и составила 10.4, 11.0 и 15.0% годовых соответственно. Средневзвешенный уровень доходности длинных выпусков ОФЗ, за исключением резко выделяющихся бумаг, снизился на 0.62% до 26.37% годовых. Выделяются на общем фоне выпуски ОФЗ 26001 (954 дня), 25014 (589 дней) и появившийся в результате новации 3 транша ОГВВЗ выпуск ОФЗ 27012 (1203 дня).

В дальнейшем, как предполагают специалисты, рост цен в секторе госбумаг будет не таким бурным. Периоды продолжения плавного снижения доходности будут чередоваться неизбежными откатами. В любом случае доходность «длинных» госбумаг будет оставаться в пределах 23-29% годовых.

Доходность ОГСЗ на 04.08.00N сер. |

Доходн к дате выплаты купона |

НКД |

Цены покупки |

Цены продажи |

||||||

средн |

изм. за день |

изм. за нед. |

Макс |

средн. |

изм. за день |

изм. за нед. |

Мин |

|||

| 30 | -2.14 | 0.4521 | 103.21 | 0.08% | 0.04% | 104.70 | 106.60 | 0.10% | 0.07% | 104.70 |

N сер. |

Объявленный купон. доход,% |

Дата выпуска |

Дата выплаты пред. купона |

Дата выплаты очер. купона |

Дата погаш. ОГСЗ |

Число дней до выпл. |

Число дней до погаш |

| 30 | 11.00 | 20.07.00 | -- | 20.01.01 | 20.07.01 | 169 | 350 |

Рынок МКО

Цены большинства выпусков петербургских облигаций в четверг незначительно выросли. Оборот торгов несколько снизился, составив 16.849 млн. рублей. Максимальная доходность дальних дисконтных бумаг по итогам торгов выросла, составив 23.59% годовых (в среду - 22.93% годовых), а у купонных бумаг осталась почти без изменений - 35.46% годовых (в среду – 35.65% годовых).

Генеральный агент на вторичном рынке доразместил облигации серий 21023, 21024, 21026, 21027, 25006, а также произвел выкуп облигаций серий 21013 и 21014.

В четверг были заключены форвардные контракты на поставку петербургских облигаций на сумму 10 706 363 рублей.

Обзор подготовлен:

Буль Михаил

Березин Николай

При подготовке этого материала были использованы данные, предоставляемые компаниями "Траст сервис", ОЛМА, ЗАО "АВК".

Финансовая компания "Спираль"

FC "Spiral"

Phone/fax: (812) 315-79-00, 219-60-98,

phone: (812) 312-90-68

pager: (812) 329-76-76 / 50645

mailto: info@spiral.spb.ru

http:// www.spiral.spb.ru/

ICQ: 46490232